Проведение лизинговых операций коммерческими банками

проведение лизинговых операций коммерческими банками

Коммерческие банки играют ключевую роль в развитии лизингового рынка, предоставляя финансовые услуги для приобретения оборудования и других активов․ Лизинг позволяет предприятиям получить доступ к необходимым ресурсам, не вкладывая значительные средства в их покупку․ Банки, в свою очередь, получают стабильный доход от лизинговых платежей и расширяют свою клиентскую базу․

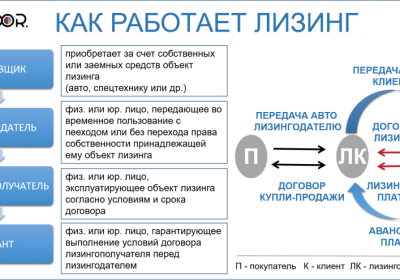

Что такое лизинг и как он работает?

Лизинг – это финансовая операция, при которой лизингодатель (в данном случае банк) приобретает имущество (оборудование, транспортные средства, недвижимость и т․д․) и передает его в пользование лизингополучателю (предприятию) на определенный срок на основании лизингового договора․ Лизингополучатель, в свою очередь, обязуется вносить регулярные лизинговые платежи, которые включают в себя амортизацию имущества, проценты за пользование и другие расходы․

Существует несколько основных типов лизинга⁚

- Финансовый лизинг – наиболее распространенный тип лизинга, при котором лизингополучатель получает право выкупа имущества по остаточной стоимости после окончания срока лизинга․

- Оперативный лизинг – краткосрочный лизинг, при котором лизингополучатель не получает право выкупа имущества․

- Возвратный лизинг – лизингополучатель продает имущество лизингодателю и одновременно берет его в лизинг․

Лизинг предоставляет ряд преимуществ как для лизингодателей, так и для лизингополучателей․ Для лизингополучателей лизинг позволяет получить доступ к необходимым активам без значительных первоначальных инвестиций, а также оптимизировать налоговую нагрузку․ Для лизингодателей лизинг является стабильным источником дохода и позволяет расширить клиентскую базу․

Преимущества лизинга для коммерческих банков

Лизинг является привлекательным инструментом для коммерческих банков по ряду причин⁚

- Стабильный доход․ Лизинговые платежи являются регулярным и предсказуемым источником дохода для банков, что обеспечивает стабильность и планируемость финансовых потоков․

- Расширение клиентской базы․ Лизинг позволяет банкам привлечь новых клиентов, которые не могут получить традиционные кредиты, например, молодые компании с ограниченным залоговым обеспечением․

- Низкие риски․ В лизинговых операциях банки не несут риски, связанные с изменением рыночной стоимости имущества, так как они получают стабильный доход от лизинговых платежей․

- Дополнительные возможности․ Лизинг позволяет банкам предлагать комплексные финансовые услуги, включая страхование, техническое обслуживание и консультации, что увеличивает их прибыль и укрепляет отношения с клиентами․

- Стимулирование экономического роста․ Лизинг способствует развитию экономики, так как позволяет предприятиям получить доступ к необходимым активам, что в свою очередь стимулирует инвестиции, создание рабочих мест и рост производства․

В целом, лизинг является выгодным инструментом для коммерческих банков, позволяющим им получать стабильный доход, расширять клиентскую базу и укреплять свои позиции на рынке․

Типы лизинговых операций, предлагаемых банками

Коммерческие банки предлагают различные типы лизинговых операций, адаптированные к потребностям разных клиентов⁚

- Финансовый лизинг․ Это наиболее распространенный тип лизинга, который предполагает передачу права собственности на объект лизинга лизингополучателю после завершения срока лизинга․ Финансовый лизинг, как правило, имеет более длительный срок и более низкие ежемесячные платежи, чем оперативный лизинг․

- Оперативный лизинг․ При оперативном лизинге объект лизинга остается в собственности лизингодателя, а лизингополучатель получает право пользования им на определенный срок․ Оперативный лизинг обычно имеет более короткий срок и более высокие ежемесячные платежи, чем финансовый лизинг․

- Возвратный лизинг․ Этот тип лизинга позволяет предприятию получить денежные средства, продав объект в лизинг банку и затем арендовав его у него․ Возвратный лизинг может быть использован для оптимизации налогообложения и освобождения оборотных средств․

- Лизинг с правом выкупа․ Этот тип лизинга позволяет лизингополучателю приобрести объект лизинга по заранее установленной цене после окончания срока лизинга․

- Лизинг с правом досрочного выкупа․ Этот тип лизинга позволяет лизингополучателю приобрести объект лизинга по заранее установленной цене до окончания срока лизинга․

Выбор типа лизинговой операции зависит от конкретных потребностей лизингополучателя, включая финансовые возможности, срок использования объекта лизинга и налоговые последствия․

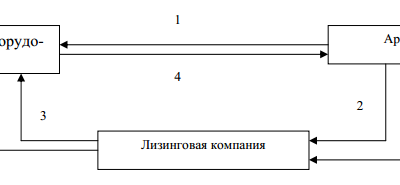

Процесс проведения лизинговых операций

Процесс проведения лизинговых операций включает в себя несколько этапов⁚

- Подача заявки․ Лизингополучатель обращается в банк с заявкой на лизинг, предоставляя информацию о себе, объекте лизинга и условиях лизинга․

- Рассмотрение заявки․ Банк изучает заявку, проверяет финансовое положение лизингополучателя и оценивает объект лизинга․

- Финансирование․ Банк финансирует покупку объекта лизинга, а лизингополучатель получает объект в свое пользование․

- Оплата лизинговых платежей․ Лизингополучатель выплачивает банку лизинговые платежи в соответствии с условиями договора․

- Завершение лизинга․ По окончании срока лизинга лизингополучатель может выкупить объект лизинга, вернуть его банку или продлить договор лизинга․

Процесс проведения лизинговых операций может варьироваться в зависимости от типа лизинга, банка и условий договора․