Лизинговая деятельность в коммерческих банках

лизинговая деятельность в коммерческих банках

Лизинговая деятельность в коммерческих банках

Лизинговая деятельность в коммерческих банках представляет собой один из ключевых сегментов банковского бизнеса, позволяющий предоставлять клиентам доступ к различным видам оборудования и техники без необходимости их приобретения.

1. Понятие лизинга и его виды

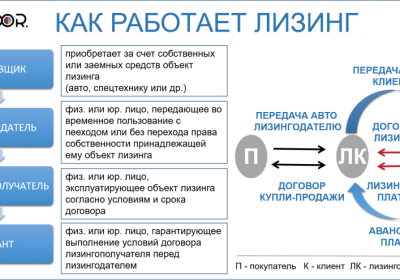

Лизинг ౼ это финансовая операция, при которой одна сторона (лизингодатель) передает другой стороне (лизингополучателю) имущество в пользование на определенный срок за определенную плату. Лизингополучатель, в свою очередь, получает возможность использовать имущество без его приобретения, что позволяет ему оптимизировать свои финансовые ресурсы и снизить риски.

Существуют различные виды лизинга, которые классифицируются по различным критериям. Например, по типу лизингового имущества выделяют лизинг транспортных средств, оборудования, недвижимости и т.д. По сроку лизинга выделяют краткосрочный (до 1 года), среднесрочный (от 1 до 5 лет) и долгосрочный (свыше 5 лет) лизинг.

Лизинг может быть как финансовым, так и оперативным. Финансовый лизинг предполагает передачу лизингополучателю имущества на весь срок его полезной жизни, а оперативный лизинг — на срок, меньший срока полезной жизни.

2. Преимущества лизинга для коммерческих банков

Лизинговая деятельность предоставляет банкам ряд преимуществ, которые делают ее привлекательной с точки зрения бизнеса. Во-первых, лизинг позволяет банкам расширить круг своих клиентов, привлекая не только тех, кто нуждается в кредитовании, но и тех, кто предпочитает использовать имущество в лизинг. Во-вторых, лизинг позволяет банкам диверсифицировать свои инвестиционные портфели, инвестируя в различные виды имущества, что снижает риски.

В-третьих, лизинг позволяет банкам получать стабильный доход от лизинговых платежей, что делает их бизнес более предсказуемым. В-четвертых, лизинг позволяет банкам участвовать в финансировании проектов, которые традиционно считаются рискованными, например, в финансировании строительства объектов недвижимости.

Наконец, лизинг позволяет банкам создавать новые продукты и услуги, которые могут быть привлекательными для клиентов, например, лизинг с опцией выкупа, лизинг с обратным выкупом и т.д.

3. Процесс лизинговой операции в коммерческом банке

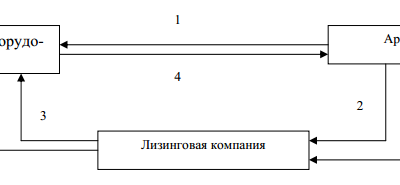

Процесс лизинговой операции в коммерческом банке включает в себя несколько этапов. Сначала клиент обращается в банк с заявкой на лизинг, предоставляя необходимую документацию. Банк изучает заявку и принимает решение о ее одобрении. Если заявка одобрена, банк заключает с клиентом лизинговый договор, в котором определяются условия лизинга, включая предмет лизинга, срок лизинга, размер лизинговых платежей и т.д.

После заключения договора банк приобретает имущество, которое будет передано в лизинг клиенту. Затем банк передает имущество клиенту в лизинг, и клиент начинает использовать его в своей деятельности. В течение всего срока лизинга клиент осуществляет лизинговые платежи банку. По окончании срока лизинга клиент может выкупить имущество по остаточной стоимости или вернуть его банку.

Процесс лизинговой операции может быть достаточно сложным, поэтому важно обратиться к специалисту, который сможет помочь вам разобраться во всех нюансах.