Лизинг в системе управления капиталом предприятия банка

лизинг в системе управления капиталом предприятия банка

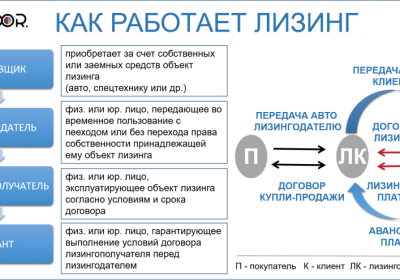

Лизинг ー это эффективный инструмент управления капиталом предприятия банка, который позволяет оптимизировать использование финансовых ресурсов и повысить рентабельность.

Внедрение лизинга позволяет банку⁚

- Снизить затраты на приобретение основных средств;

- Увеличить оборачиваемость капитала;

- Повысить финансовую гибкость;

- Получить налоговые преимущества.

Лизинг также позволяет банку диверсифицировать свой портфель и снизить риски, связанные с инвестициями в основные средства.

Важно отметить, что лизинг является не просто альтернативой кредитованию, а самостоятельным финансовым инструментом, который имеет свои особенности и преимущества.

Преимущества лизинга для банка

Лизинг, как инструмент управления капиталом, предоставляет банку ряд преимуществ, которые способствуют повышению эффективности его деятельности. Ключевыми из них являются⁚

- Повышение рентабельности. Лизинг позволяет банку использовать свои финансовые ресурсы более эффективно, направляя их на инвестирование в высокодоходные проекты, а не на приобретение основных средств. Это способствует увеличению прибыли и повышению рентабельности банка.

- Увеличение объемов кредитования. Лизинг освобождает банк от необходимости инвестировать собственные средства в основные средства, что позволяет ему увеличить объемы кредитования и расширить клиентскую базу.

- Снижение рисков. Лизинг позволяет банку минимизировать риски, связанные с инвестициями в основные средства, так как лизинговая компания берет на себя ответственность за их обслуживание и ремонт.

- Получение налоговых преимуществ. Лизинговые платежи, в отличие от кредитных, признаются в качестве расходов, что позволяет банку снизить налоговую нагрузку.

В целом, лизинг является эффективным инструментом управления капиталом банка, который позволяет ему оптимизировать использование финансовых ресурсов, повысить рентабельность и снизить риски.

Виды лизинга, используемые банками

Банки активно используют различные виды лизинга, каждый из которых обладает своими особенностями и преимуществами. Наиболее распространенные виды лизинга, применяемые банками, включают⁚

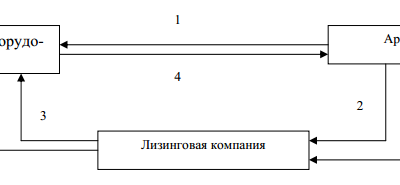

- Финансовый лизинг⁚ наиболее распространенный вид лизинга, при котором лизинговая компания приобретает объект лизинга и передает его в пользование лизингополучателю на длительный срок. В этом случае лизинговые платежи покрывают стоимость объекта лизинга, а лизингополучатель имеет право выкупить объект по остаточной стоимости.

- Оперативный лизинг⁚ краткосрочный вид лизинга, при котором лизинговая компания несет все расходы по содержанию и обслуживанию объекта лизинга. Лизингополучатель не имеет права выкупа объекта по окончании срока лизинга.

- Возвратный лизинг⁚ вид лизинга, при котором лизингополучатель продает объект лизинга лизинговой компании, а затем берет его в лизинг на определенный срок. Этот вид лизинга позволяет лизингополучателю высвободить средства и получить налоговые преимущества.

- Лизинг с обратным выкупом⁚ вид лизинга, при котором лизингополучатель имеет право выкупить объект лизинга по заранее оговоренной цене.

Выбор конкретного вида лизинга зависит от специфики объекта лизинга, финансовых возможностей лизингополучателя и целей лизинговой операции.