Лизинг в коммерческом банке: понятие, сущность и виды

понятие и сущность лизинга в коммерческом банке

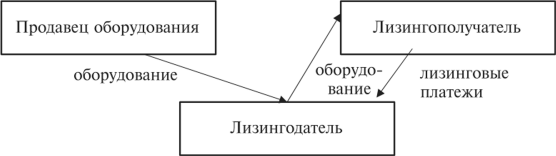

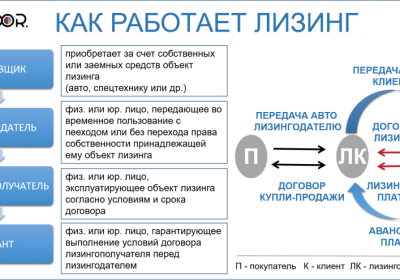

Лизинг ─ это финансовый инструмент, который позволяет предприятию получить в пользование необходимое оборудование или недвижимость на определенный срок, выплачивая за это регулярные платежи. Коммерческий банк в данном случае выступает в роли лизингодателя, предоставляя лизинговые услуги, а предприятие ⸺ в роли лизингополучателя, получающего имущество в пользование.

Лизинг как финансовый инструмент

Лизинг представляет собой эффективный финансовый инструмент, который предоставляет предприятиям возможность получить доступ к необходимым активам без необходимости их непосредственной покупки. Вместо единовременной крупной инвестиции, предприятие совершает регулярные платежи за пользование имуществом, что позволяет оптимизировать денежные потоки и избежать значительного отвлечения оборотных средств.

Лизинг также позволяет компаниям избежать риска обесценивания активов, так как по окончании лизингового договора они могут вернуть имущество лизингодателю или выкупить его по остаточной стоимости. Это особенно актуально для быстро устаревающего оборудования, которое может потерять свою ценность за короткий период времени.

В контексте коммерческого банка, лизинг выступает как инструмент, позволяющий банку диверсифицировать свои активы и получать стабильные доходы от лизинговых платежей. Банки, предоставляя лизинговые услуги, могут использовать свои финансовые ресурсы для финансирования различных отраслей экономики, стимулируя их развитие и создавая новые рабочие места.

Таким образом, лизинг является гибким и универсальным финансовым инструментом, который позволяет предприятиям оптимизировать свои финансовые ресурсы, получить доступ к необходимым активам и повысить свою конкурентоспособность.

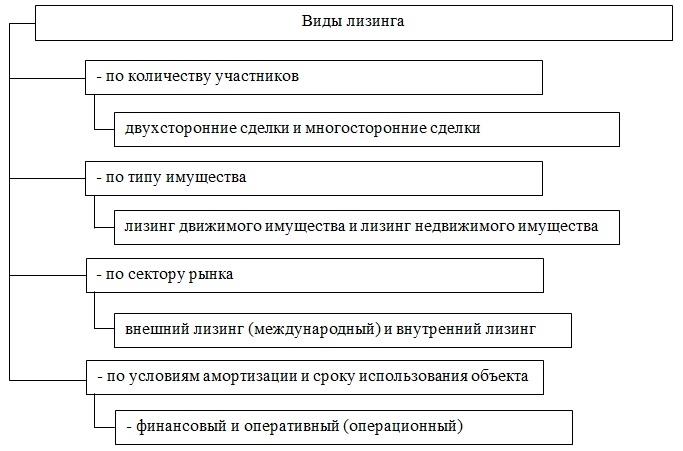

Виды лизинга в коммерческом банке

В зависимости от условий договора и особенностей предмета лизинга, коммерческие банки предлагают различные виды лизинга.

Финансовый лизинг ⸺ это наиболее распространенный вид лизинга, который по своей сути является альтернативой кредиту. В данном случае лизинговый платеж покрывает не только расходы на амортизацию имущества, но и прибыль лизингодателя. Финансовый лизинг обычно используется для приобретения дорогостоящего оборудования, которое будет эксплуатироваться в течение длительного срока.

Оперативный лизинг ⸺ это краткосрочный вид лизинга, который подходит для аренды оборудования на небольшой период времени. Оперативный лизинг обычно используется для краткосрочных проектов или для аренды оборудования, которое может быстро устареть. В этом случае лизинговый платеж не покрывает полную стоимость имущества, а лишь часть ее, так как по окончании договора оборудование возвращается лизингодателю.

Возвратный лизинг ⸺ это вид лизинга, при котором предприятие продает свое имущество лизингодателю, а затем берет его в аренду. Такой вид лизинга может быть выгоден предприятию, если оно нуждается в дополнительном финансировании или хочет оптимизировать свои налоговые обязательства.

Специальный лизинг ─ это вид лизинга, который разрабатывается индивидуально под потребности конкретного клиента. В этом случае лизинговый договор может содержать специальные условия, которые учитывают особенности предмета лизинга и потребности лизингополучателя.

Выбор вида лизинга зависит от конкретных потребностей предприятия и условий договора. Важно внимательно изучить все предложения и выбрать наиболее выгодный вариант.

Преимущества лизинга для предприятий

Лизинг предлагает ряд преимуществ для предприятий, которые делают его привлекательным инструментом для финансирования бизнеса.

Снижение первоначальных затрат⁚ Лизинг позволяет получить в пользование необходимое оборудование или недвижимость без необходимости вносить крупную сумму денег сразу. Лизинговые платежи распределяются на весь срок договора, что делает их более доступными для предприятий с ограниченным бюджетом.

Сохранение оборотных средств⁚ Лизинг позволяет освободить оборотные средства, которые могли бы быть потрачены на покупку имущества. Эти средства могут быть использованы для развития бизнеса, инвестирования в новые проекты или для покрытия других текущих расходов.

Налоговые преимущества⁚ Лизинговые платежи могут быть учтены в составе расходов предприятия, что позволяет снизить налоговую нагрузку. Кроме того, лизинг может быть более выгодным с точки зрения налогообложения, чем покупка имущества в собственность.

Возможность обновления оборудования⁚ Лизинг позволяет предприятию регулярно обновлять свое оборудование, не опасаясь морального износа. По окончании договора можно заключить новый лизинговый договор на более современное оборудование.

Упрощение процесса финансирования⁚ Лизинг позволяет получить финансирование без необходимости проходить сложные процедуры кредитования. Лизинговый договор, как правило, оформляется быстрее и проще, чем кредитный.

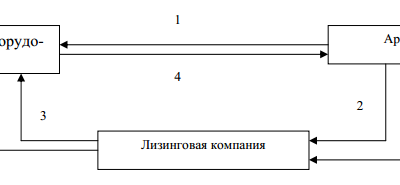

Процесс заключения лизингового договора

Подача заявки⁚ Предприятие подает заявку в банк, предоставляя информацию о себе, о своем бизнесе и о желаемом объекте лизинга.

Рассмотрение заявки⁚ Банк изучает заявку предприятия, проверяет его финансовое состояние, кредитную историю и оценивает риски;

Выбор объекта лизинга⁚ После одобрения заявки предприятие выбирает объект лизинга, который соответствует его потребностям.

Определение условий договора⁚ Банк и предприятие согласовывают условия договора, включая срок лизинга, размер лизинговых платежей, порядок их выплаты, а также ответственность сторон.

Подписание договора⁚ После согласования всех условий стороны подписывают лизинговый договор.

Передача объекта лизинга⁚ После подписания договора банк передает предприятию выбранный объект лизинга.

Выплата лизинговых платежей⁚ Предприятие начинает выплачивать лизинговые платежи в соответствии с условиями договора.

Возврат объекта лизинга⁚ По окончании срока лизинга предприятие может вернуть объект лизинга банку, выкупить его или заключить новый лизинговый договор.

Важно помнить, что процесс заключения лизингового договора может иметь свои особенности в зависимости от банка, объекта лизинга и других условий. Поэтому рекомендуется внимательно изучить условия договора и проконсультироваться с юристом.