Как выбрать самую выгодную ипотеку

ипотека какого банка самая выгодная

Как выбрать самую выгодную ипотеку

Невозможно однозначно сказать, ипотека какого банка самая выгодная. Все зависит от ваших индивидуальных потребностей и финансовых возможностей. Рекомендуем сравнить предложения разных банков и выбрать наиболее подходящий вариант.

Определение потребностей и параметров

Прежде чем начать сравнивать ипотечные программы разных банков, важно определить свои потребности и параметры, которые будут влиять на выбор.

- Сумма кредита⁚ Определите, какую сумму вам необходимо взять в кредит. Учтите стоимость недвижимости, которую вы планируете приобрести, а также ваши собственные средства, которые вы можете внести первоначальным взносом.

- Срок кредитования⁚ Выберите срок кредитования, который вам комфортен. Чем больше срок, тем меньше ежемесячный платеж, но больше переплата по процентам.

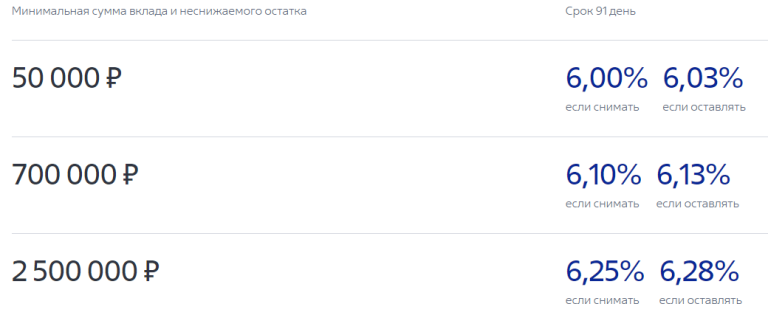

- Процентная ставка⁚ Процентная ставка ― это ключевой параметр, который определяет стоимость кредита. Чем ниже ставка, тем меньше переплата по процентам.

- Валюта кредитования⁚ Выберите валюту кредитования, которая вам подходит. В России наиболее распространены ипотечные кредиты в рублях.

- Дополнительные условия⁚ Некоторые банки предлагают дополнительные условия, которые могут быть выгодными для вас. Например, скидки на процентную ставку при оформлении страхования или при наличии определенного пакета услуг в банке.

Проведите анализ своих финансовых возможностей и определите, какой размер ежемесячного платежа вам комфортен. Также учтите свои долгосрочные планы и определите, как ипотека может повлиять на вашу жизнь.

Важно понимать, что выбор наиболее выгодной ипотеки ౼ это комплексный процесс, который требует внимательного анализа всех параметров.

Сравнение условий ипотечных программ

После того, как вы определили свои потребности и параметры, можно приступать к сравнению условий ипотечных программ разных банков.

- Процентная ставка⁚ Обратите внимание на процентную ставку по кредиту. Сравните ставки разных банков и выберите ту, которая наиболее выгодна для вас.

- Первоначальный взнос⁚ Узнайте, какой размер первоначального взноса требуется для получения ипотеки. Сравните требования разных банков и выберите ту, которая вам подходит.

- Срок кредитования⁚ Сравните сроки кредитования, предлагаемые разными банками. Выберите тот срок, который вам комфортен и соответствует вашим финансовым возможностям.

- Ежемесячный платеж⁚ Рассчитайте ежемесячный платеж по ипотеке в разных банках. Сравните платежи и выберите тот, который вам подходит.

- Дополнительные комиссии⁚ Узнайте, какие дополнительные комиссии взимаются банком за оформление ипотеки. Сравните комиссии разных банков и выберите ту, которая наиболее выгодна для вас.

Для удобства сравнения можно воспользоваться онлайн-сервисами, которые позволяют сравнить условия ипотечных программ разных банков. Также можно обратиться к независимым экспертам, которые помогут вам разобраться в нюансах ипотечного кредитования.

Важно помнить, что процентная ставка ౼ это не единственный параметр, который нужно учитывать при выборе ипотеки. Необходимо сравнивать все условия и выбирать ту программу, которая наиболее выгодна для вас.

Анализ дополнительных услуг и страховок

При выборе ипотеки обратите внимание на дополнительные услуги и страховые продукты, предлагаемые банками. Некоторые из них могут быть полезны, а некоторые ౼ лишними. Важно разобраться в нюансах и выбрать то, что действительно нужно вам.

- Страхование недвижимости⁚ Большинство банков требуют страхования недвижимости от рисков, таких как пожар, затопление, землетрясение. Это необходимо для того, чтобы защитить свои интересы в случае возникновения непредвиденных обстоятельств.

- Страхование жизни⁚ Страхование жизни может быть полезным, если вы хотите обезопасить свою семью от финансовых проблем в случае вашей смерти.

- Страхование потери трудоспособности⁚ Страхование потери трудоспособности поможет вам оплачивать ипотеку в случае, если вы потеряете работу по причине болезни или инвалидности.

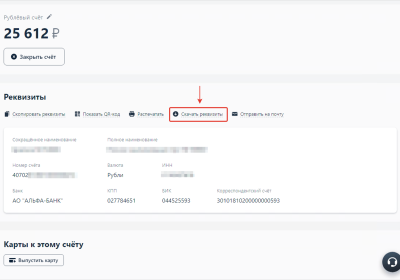

- Дополнительные услуги⁚ Некоторые банки предлагают дополнительные услуги, такие как юридическое сопровождение сделки, помощь в оформлении документов, управление недвижимостью.

Важно сравнить условия и цены на дополнительные услуги и страховые продукты разных банков. Не стесняйтесь задавать вопросы и уточнять все детали.

Помните, что некоторые услуги и страховые продукты могут быть необязательными. Если вы уверены, что вам они не нужны, вы можете отказаться от них.

Не стоит торопиться с выбором ипотеки. Внимательно изучите все предложения и выберите ту программу, которая наиболее выгодна для вас.

Оценка репутации и надежности банка

Помимо выгодных условий ипотеки, важно обратить внимание на репутацию и надежность банка. Выбирая банк для оформления ипотеки, вы заключаете долгосрочный договор, поэтому важно убедиться, что банк стабилен и надежен.

Вот несколько ключевых факторов, которые помогут вам оценить репутацию и надежность банка⁚

- Рейтинг банка⁚ Изучите рейтинг банка по версии независимых рейтинговых агентств. Рейтинг отражает финансовое состояние банка, его устойчивость к рискам и надежность.

- Отзывы клиентов⁚ Прочитайте отзывы клиентов о банке на различных интернет-площадках. Отзывы помогут вам понять, как банк работает с клиентами, насколько оперативно он решает проблемы и насколько качественное обслуживание он предоставляет.

- Стаж работы банка⁚ Чем дольше банк работает на рынке, тем больше у него опыта и стабильности.

- Уровень капитализации банка⁚ Капитализация банка – это показатель его финансовой устойчивости. Чем выше уровень капитализации, тем меньше риск банкротства банка.

- Наличие государственной поддержки⁚ Некоторые банки имеют государственную поддержку, что делает их более надежными и стабильными.

Рекомендуем выбирать банк с хорошей репутацией, стабильным финансовым положением и положительными отзывами клиентов. Это поможет вам избежать рисков и получить качественное обслуживание в течение всего срока ипотечного кредитования.

Не стоит торопиться с выбором банка. Внимательно изучите информацию о каждом банке и выберите наиболее надежный вариант.